引 言

新修订的《中华人民共和国公司法》第四十八条规定:“股东可以用货币出资,也可以用实物、知识产权、土地使用权、股权、债权等可以用货币估价并可以依法转让的非货币财产作价出资;但是,法律、行政法规规定不得作为出资的财产除外。对作为出资的非货币财产应当评估作价,核实财产,不得高估或者低估作价。法律、行政法规对评估作价有规定的,从其规定。”

根据该条之规定,除法律法规另有规定外,实物、知识产权、土地使用权、股权、债权等可以用货币评估作价的非货币性财产均为法律许可的出资形式。有关股东以实物作价出资的涉税问题已经在【新《公司法》涉税解读:非货币性财产出资税务问题(一)实物出资】详细探讨过。本篇将重点对股东以土地使用权作价出资的涉税问题进行探讨。

一、股东以实物出资的税务处理

(一)在股东以非货币性财产出资中,以无形资产作价出资涉诉比例明显高于以有形资产作价出资

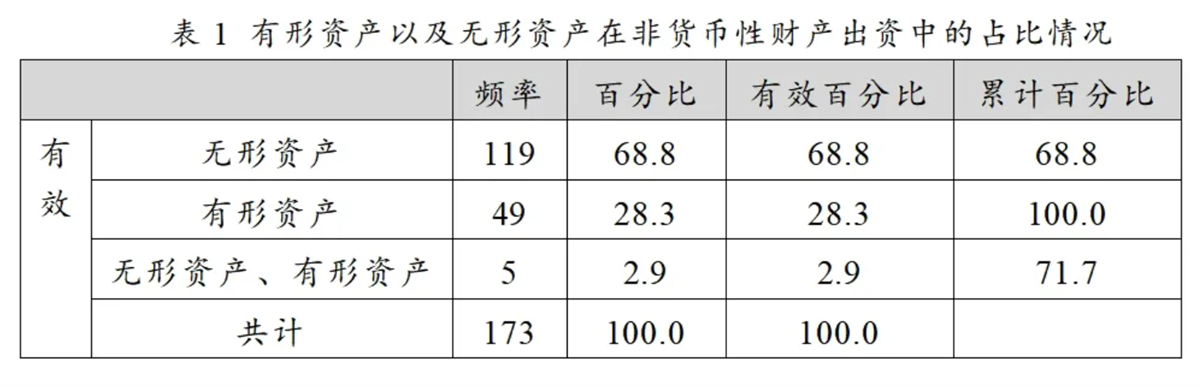

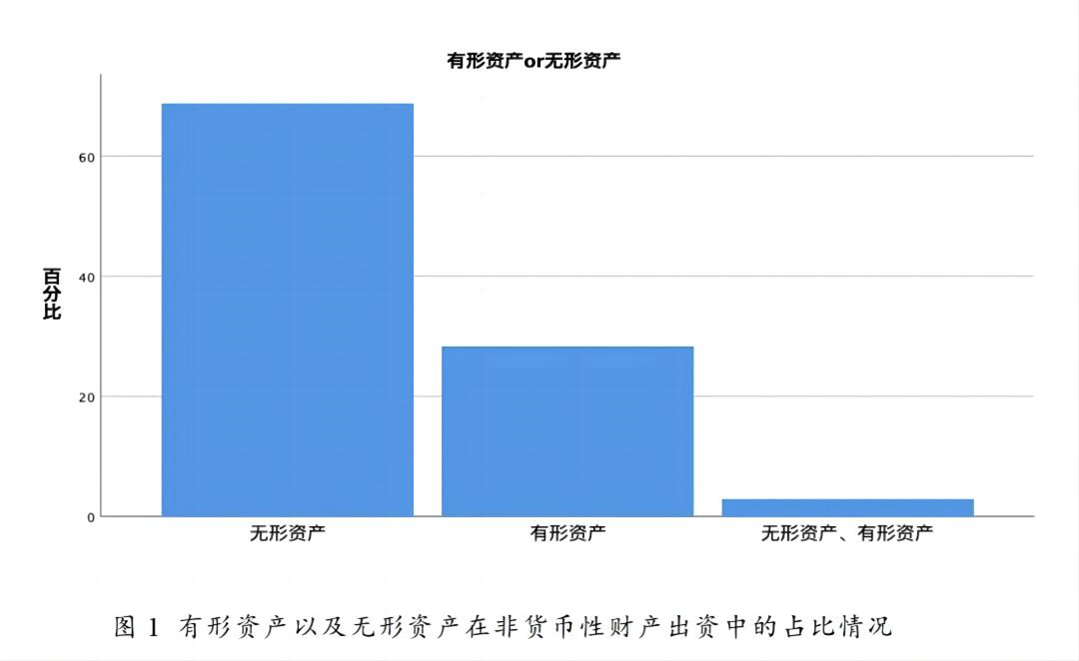

根据上述表1及图1,在近5年的173个样本案例中,以无形资产作价出资引起的股东出资纠纷共计119件,占比高达68.8%;以有形资产作价出资引起的股东出资纠纷共计49件,占比28.3%;股东同时以有形资产和无形资产作价出资所引起的股东出资纠纷共计5件,占比2.9%。可见,相较于有形资产,股东以无形资产作价出资所引起的纠纷占比更高,侧面反映出在股东以非货币性财产作价出资的形式中,无形资产相较有形资产更易引发纠纷。

(二)在股东以无形资产作价出资中,以土地使用权作价出资的涉诉比例明显高于其他出资形式

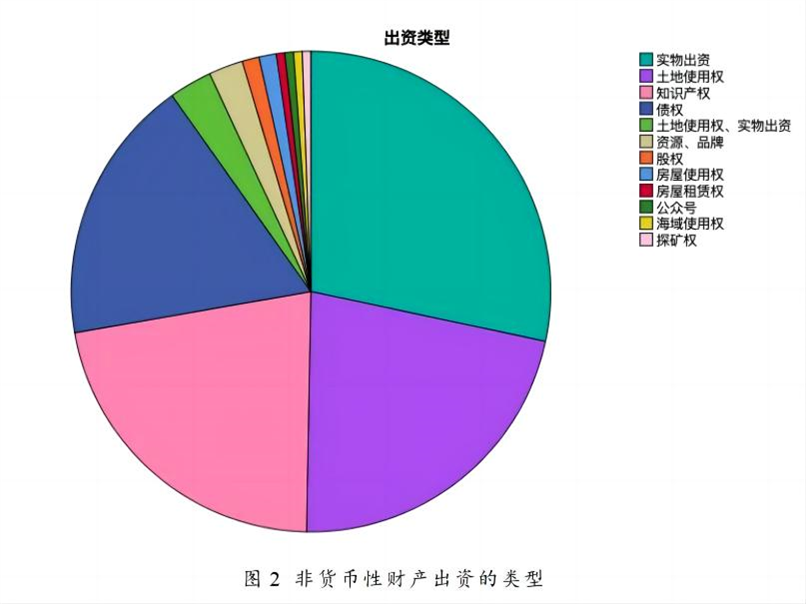

根据上述表2及图2,在非货币性财产出资的类型中,除去实物(有形资产)出资,土地使用权及知识产权作价出资引起的股东出资纠纷各有38件,占比同为22%。此外还有5件占比2.9%的样本案例系股东同时以土地使用权及实物作价出资所引起。可见,在股东以无形资产作价出资中,土地使用权是样本案例中诉争最多的出资形式。

综上可知,在股东以非货币性财产出资中,以无形资产作价出资涉诉比例明显高于以有形资产作价出资,而在股东以无形资产作价出资中,以土地使用权作价出资的涉诉比例明显高于其他出资形式。

二、股东以土地使用权作价出资的权能问题

《土地管理法实施条例》第十七条规定:“国有土地有偿使用的方式包括:(一)国有土地使用权出让;(二)国有土地租赁;(三)国有土地使用权作价出资或者入股”。

三、股东以土地使用权作价出资的税务处理

《中华人民共和国土地增值税暂行条例》第十二条规定:“纳税人未按照本条例缴纳土地增值税的,土地管理部门、房产管理部门不得办理有关的权属变更手续”。此外,《中华人民共和国契税法》第十一条规定:“纳税人办理纳税事宜后,税务机关应当开具契税完税凭证。纳税人办理土地、房屋权属登记,不动产登记机构应当查验契税完税、减免税凭证或者有关信息。未按照规定缴纳契税的,不动产登记机构不予办理土地、房屋权属登记。”

(一)股东以土地使用权作价出资所涉及的增值税

01《财政部 国家税务总局关于土地增值税一些具体问题规定的通知》(财税字〔1995〕48号)

一、关于以房地产进行投资、联营的征免税问题 对于以房地产进行投资、联营的,投资、联营的一方以土地(房地产)作价入股进行投资或作为联营条件,将房地产转让到所投资、联营的企业中时,暂免征收土地增值税。对投资、联营企业将上述房地产再转让的,应征收土地增值税。

02《财政部 国家税务总局关于土地增值税若干问题的通知》(财税〔2006〕21号)

五、关于以房地产进行投资或联营的征免税问题 对于以土地(房地产)作价入股进行投资或联营的,凡所投资、联营的企业从事房地产开发的,或者房地产开发企业以其建造的商品房进行投资和联营的,均不适用《财政部、国家税务总局关于土地增值税一些具体问题规定的通知》(财税字〔1995〕48号)第一条暂免征收土地增值税的规定。

六、本文自2006年3月2日起执行。

03《财政部 国家税务总局关于企业改制重组有关土地增值税政策的通知》(财税〔2015〕5号)

四、单位、个人在改制重组时以国有土地、房屋进行投资,对其将国有土地、房屋权属转移、变更到被投资的企业,暂不征土地增值税。

五、上述改制重组有关土地增值税政策不适用于房地产开发企业。

本通知执行期限为2015年1月1日至2017年12月31日。《财政部 国家税务总局关于土地增值税一些具体问题规定的通知》(财税字〔1995〕48号)第一条、第三条,《财政部 国家税务总局关于土地增值税若干问题的通知》(财税〔2006〕21号)第五条同时废止。

04《关于继续实施企业改制重组有关土地增值税政策的通知》(财税〔2018〕57号)

四、单位、个人在改制重组时以房地产作价入股进行投资,对其将房地产转移、变更到被投资的企业,暂不征土地增值税。

五、上述改制重组有关土地增值税政策不适用于房地产转移任意一方为房地产开发企业的情形。

九、本通知执行期限为2018年1月1日至2020年12月31日。

05《关于继续实施企业改制重组有关土地增值税政策的公告》(财政部 税务总局公告2021年第21号)

四、单位、个人在改制重组时以房地产作价入股进行投资,对其将房地产转移、变更到被投资的企业,暂不征土地增值税。

五、上述改制重组有关土地增值税政策不适用于房地产转移任意一方为房地产开发企业的情形。

九、本公告执行期限为2021年1月1日至2023年12月31日。企业改制重组过程中涉及的土地增值税尚未处理的,符合本公告规定可按本公告执行。

06 《关于继续实施企业改制重组有关土地增值税政策的公告》(财政部 税务总局公告2023年第51号)

四、单位、个人在改制重组时以房地产作价入股进行投资,对其将房地产转移、变更到被投资的企业,暂不征收土地增值税。

五、上述改制重组有关土地增值税政策不适用于房地产转移任意一方为房地产开发企业的情形。

九、本公告执行至2027年12月31日。

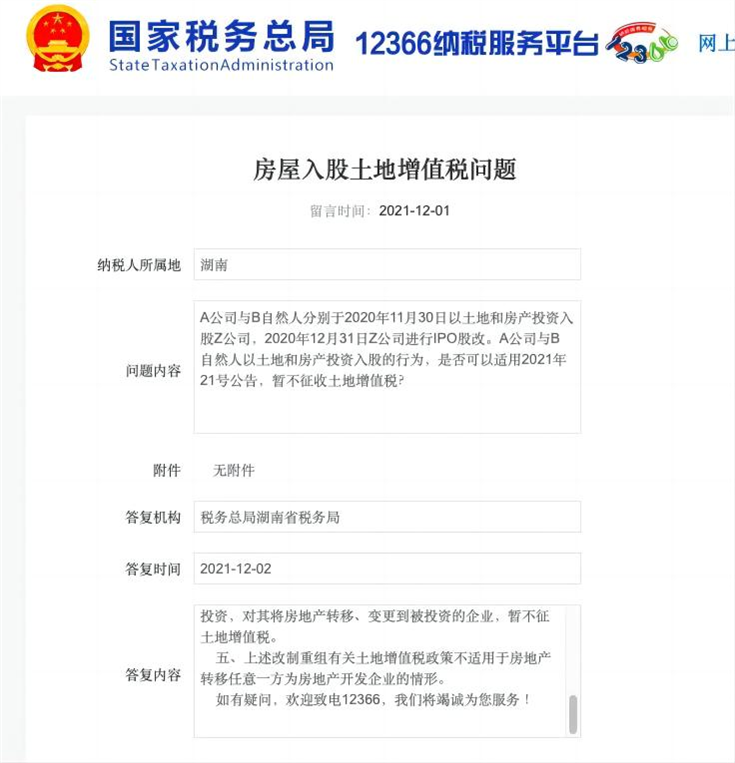

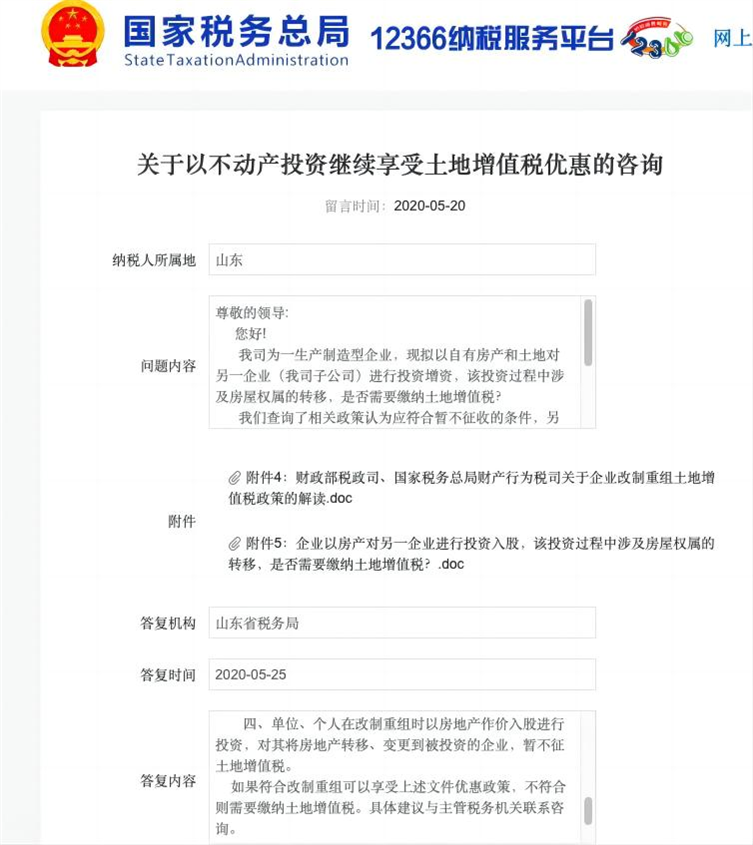

观点一:税局认为“投资入股”可以适用于“改制重组时投资入股”——河北省、湖南省等地税务机关持有这个观点:

观点二:因改制重组有关规定已明确将该优惠政策限制在了改制重组的特定条件下,因而投资入股行为不符合改制重组的情况,无法直接适用该优惠政策。如,山东省税务局。

由此可见,各地税务机关目前仍对此规定存在着不同的理解和观点,并存在执行差异。多数地区税局可能仍依据财税字〔1995〕48号文的精神将土地使用权或不动产作价出资的行为适用于改制重组的规定下,但也有部分地区的税局认为投资入股不属于改制重组的范围。

在(2020)粤06民终10758号、(2022)粤14民终1649号案中,法院在审理过程中均向税务机关就土地增值税缴纳相关问题发函调查,且法院在案件中直接采用了税局的观点以及税局计算税款的数额。可见,各地税局对于该问题的观点可能会直接影响相关判决的结果。

结 语

尽管以土地使用权或不动产投资入股在法律层面上确实会带来相应权属以及股权的变化,然而,这种转变往往缺乏实质性的现金流支撑,使得其从经济实质的角度来看,交易前后的状态并未发生根本性的改变,这种特性使其区别于基于真实货币流动和资产转移的一般交易行为。

因此,笔者认为,将“改制重组”这一特定概念扩大解释为包含一般的土地使用权或不动产作价投资入股行为,不仅符合税法的立法初衷,也是对税法原理的合理运用和扩展。这一解释有助于更准确地把握税法精神,确保税收政策的公平性和有效性,同时也有利于促进企业的健康发展。

回归到股东以土地使用权或不动产作价出资入股具体税收规定的适用问题上,建议各位纳税人在遇到该问题时,携带相关资料与主管税局进行确认,根据主管税局的答复征收或暂免征收土地增值税。

以下查看 相关规定

[1] 财税〔2016〕36号附件1《营业税改征增值税试点实施办法》

第十条 销售服务、无形资产或者不动产,是指有偿提供服务、有偿转让无形资产或者不动产,但属于下列非经营活动的情形除外:

(一)行政单位收取的同时满足以下条件的政府性基金或者行政事业性收费。

1.由国务院或者财政部批准设立的政府性基金,由国务院或者省级人民政府及其财政、价格主管部门批准设立的行政事业性收费;

2.收取时开具省级以上(含省级)财政部门监(印)制的财政票据;

3.所收款项全额上缴财政。

(二)单位或者个体工商户聘用的员工为本单位或者雇主提供取得工资的服务。

(三)单位或者个体工商户为聘用的员工提供服务。

(四)财政部和国家税务总局规定的其他情形。

[2] 财税〔2016〕47号《财政部 国家税务总局关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》

三、(二)纳税⼈以经营租赁⽅式将⼟地出租给他⼈使⽤,按照不动产经营租赁服务缴纳增值税。 纳税⼈转让2016年4⽉30⽇前取得的⼟地使⽤权,可以选择适⽤简易计税⽅法,以取得的全部价款和价外费⽤减去取得该⼟地使⽤权的原价后的余额 为销售额,按照5%的征收率计算缴纳增值税。

[3]中华人民共和国增值税暂行条例

第二条 增值税税率:

(一)纳税人销售货物、劳务、有形动产租赁服务或者进口货物,除本条第二项、第四项、第五项另有规定外,税率为17%。

(二)纳税人销售交通运输、邮政、基础电信、建筑、不动产租赁服务,销售不动产,转让土地使用权,销售或者进口下列货物,税率为11%:

1.粮食等农产品、食用植物油、食用盐;

2.自来水、暖气、冷气、热水、煤气、石油液化气、天然气、二甲醚、沼气、居民用煤炭制品;

3.图书、报纸、杂志、音像制品、电子出版物;

4.饲料、化肥、农药、农机、农膜;

5.国务院规定的其他货物。

(三)纳税人销售服务、无形资产,除本条第一项、第二项、第五项另有规定外,税率为6%。

(四)纳税人出口货物,税率为零;但是,国务院另有规定的除外。

(五)境内单位和个人跨境销售国务院规定范围内的服务、无形资产,税率为零。

税率的调整,由国务院决定。

[4] 中华人民共和国增值税暂行条例实施细则

第二十九条 年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税;非企业性单位、不经常发生应税行为的企业可选择按小规模纳税人纳税。

[5] 《关于继续实施企业改制重组有关土地增值税政策的公告》(财政部 税务总局公告2023年第51号)

一、企业按照《中华人民共和国公司法》有关规定整体改制,包括非公司制企业改制为有限责任公司或股份有限公司,有限责任公司变更为股份有限公司,股份有限公司变更为有限责任公司,对改制前的企业将国有土地使用权、地上的建筑物及其附着物(以下称房地产)转移、变更到改制后的企业,暂不征收土地增值税。

本公告所称整体改制是指不改变原企业的投资主体,并承继原企业权利、义务的行为。

[6] 《关于继续实施企业改制重组有关土地增值税政策的公告》(财政部 税务总局公告2023年第51号)

四、单位、个人在改制重组时以房地产作价入股进行投资,对其将房地产转移、变更到被投资的企业,暂不征收土地增值税。

五、上述改制重组有关土地增值税政策不适用于房地产转移任意一方为房地产开发企业的情形。